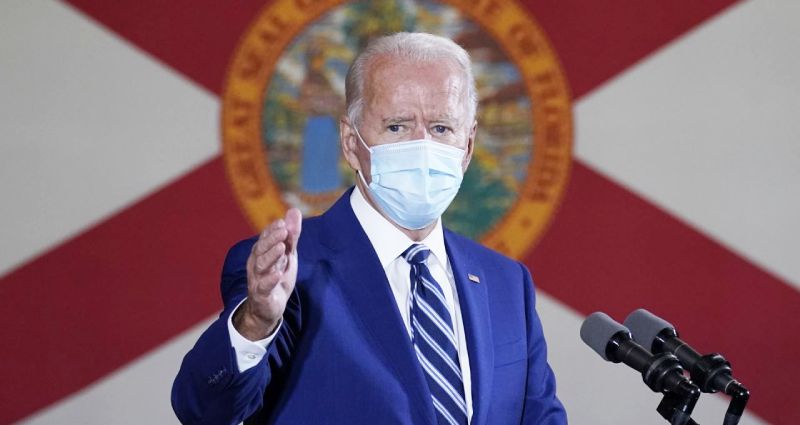

Новоизбраниот американски претседател Џо Бајден објави пакет стимулации од 1,9 трилиони долари и берзата не беше воодушевена. Пакетот може да биде премногу расипнички и професионалните инвеститори го знаат тоа.

Во оваа смисла, стимулот на крајот може да создаде повеќе проблеми отколку што мислат политичарите. Дефинитивно создава победници и губитници на берзата и економијата, а потенцијалната штета може да ги погоди скоро сите, но особено посиромашните. За да разберете што се случува, треба да знаете колку се масивни програмите за стимул, пишува Мајкл Браш за MarketWatch.

Досега, планираниот економски стимул во САД изнесува 4,8 трилиони долари, вклучувајќи го и оној што го претстави Бајден. Кон ова е додаден огромен паричен стимул во форма на квантитативно олеснување на зголемувањето од 80% во билансот на состојба на Федералните резерви. Се чини дека тоа е премногу во споредба со количината на стимул што е потребна за да се опорави од минатите рецесии, рече Џим Полсен, стратег на пазарот во Leuthold Group.

Во последните три големи рецесии од раните 1980-ти, односот на федералниот дефицит кон БДП се движеше помеѓу 2,7% и 4,5%. Сега е 15%. Врз основа на последните три колапси, зголемувањето на понудата на пари се движеше помеѓу 1,3% и 9,5% и сега е 25%. Пазарот на обврзници нуди и невиден стимул во форма на ефтини пари.

Сега да погледнеме некои од потенцијалните победници и губитници и зошто на некои инвеститори не им се допаѓаат вестите за стимулациите:

Потенцијални губитници: работниците со ниски примања и старите лица

Масивниот стимул може да создаде краткорочен раст, но и долгорочни проблеми, предупредува Полсен. Како тоа? Голем стимул може да предизвика прегревање на економијата и инфлацијата да биде доволно висока за Федералните резерви да повлечат дел од стимулот.

Многу рецесии се предизвикани од ФЕД, постапувајќи на овој начин за да ја зауздаат инфлацијата. Ако се случи уште една, луѓето што најмногу ќе страдаат може да бидат оние на кои се обидуваат да им помогнат политичарите – ниски примања и ниско квалификувани. Враќањето кон инфлацијата исто така ќе им наштети на постарите луѓе кои живеат со фиксни приходи.

Краткорочни добитници, среднорочни губитници: инвеститорите

Краткорочни добитници, среднорочни губитници: инвеститорите

Доколку инфлацијата забрза, ФЕД ќе дејствува за да ја смири. Тоа е половина од работата. (Другата половина е да создаде соодветно вработување.) Секоја акција на ФЕД за забавување на растот за смирување на инфлацијата може да ги натера инвеститорите да продаваат.

Краткорочни добитници: банките

Од минатото лето, банките бележат неверојатна сезона. Портфолиото од пет банки, вклучувајќи ги JP Morgan Chase, Bank of America BAC, FB Financial и две инвестициски банки, порасна за 45% до 14 јануари 2021 година, во споредба со зголемувањето од 14% за S&P 500.

Приносите на 10-годишните хартии од вредност растат во однос на краткорочните каматни стапки како резултат на растечкиот ризик од инфлација. Банките делумно заработуваат со задолжување по краткорочни каматни стапки и заеми со долгорочни каматни стапки, познати како нето каматни маржи. Така им помага.

Се разбира, како и да е, секој зголемен страв од рецесија предизвикан од напорите на ФЕД да ја контролира инфлацијата, ќе им нанесе голема штета на банките.

Потенцијални губитници: златото

Луѓето имаат тенденција да инвестираат во злато во време на несигурност, бидејќи веруваат дека тоа го штити нивното богатство. Сега, со сите стимуланси, стравувањата од рецесија ќе продолжат да се намалуваат. На скапоцениот метал влијаат негативно и растот на приносот на државните хартии од вредност. Ова е затоа што голем дел од трошоците за поседување злато се трошоци за можности. Со ставање на своите пари во злато, инвеститорите се лишени од можноста да добијат поврат.

Потенцијални добитници: зелени акции

Потенцијални добитници: зелени акции

Бајден не понуди многу ажурирани информации за своите зелени енергетски политики. Но потсети на нив.

„Сè што видов како излезе од тимот на Бајден е во согласност со она што тие го поставија како план на почетокот на 2020 година“, рече менаџерот за портфолио Шерил Смит од Trillium Asset Management, која управува со John Hancock ESG Large Cap Core Fund и Trillium ESG Global Equity Fund.

„Ова значи комбинација на стимулации, инвестиции, регулатива и политика што нè насочува кон 100% чиста енергија со нула нето-емисии до 2050 година“, рече таа.

Промената на политиката ќе им користи на компаниите вклучени во електрични возила и нивни делови, батерии, чипови што се користат за чиста енергија, водородно гориво, железници, водна инфраструктура и модернизација на зградите за да бидат енергетски поефикасни.

Смит верува дека зелените инвестиции и политиките исто така ќе имаат ефект сличен на оној што го видовме за време на вселенската трка во 1950-тите и 1960-тите.

„Вселенската програма беше сфатена како многу скапа, но таа доведе до многу иновации“, вели таа. Уредот и Интернет мрежата, што ги користите за да ја прочитате оваа статија, на пример, потекнуваат од овие инвестиции.

Потенцијални добитници: Акции на инфраструктурни компании

Ерик Маршал, менаџер на портфолио во Hodges Capital Management, проценува дека Сенатот и Домот веројатно ќе ги зголемат трошоците за инфраструктура за 40 проценти во следните пет години.

„Да добиеме нешто слично, ќе биде многу важно. Навистина веќе долго време немаме зголемување на трошоците за автопати“, рече тој.